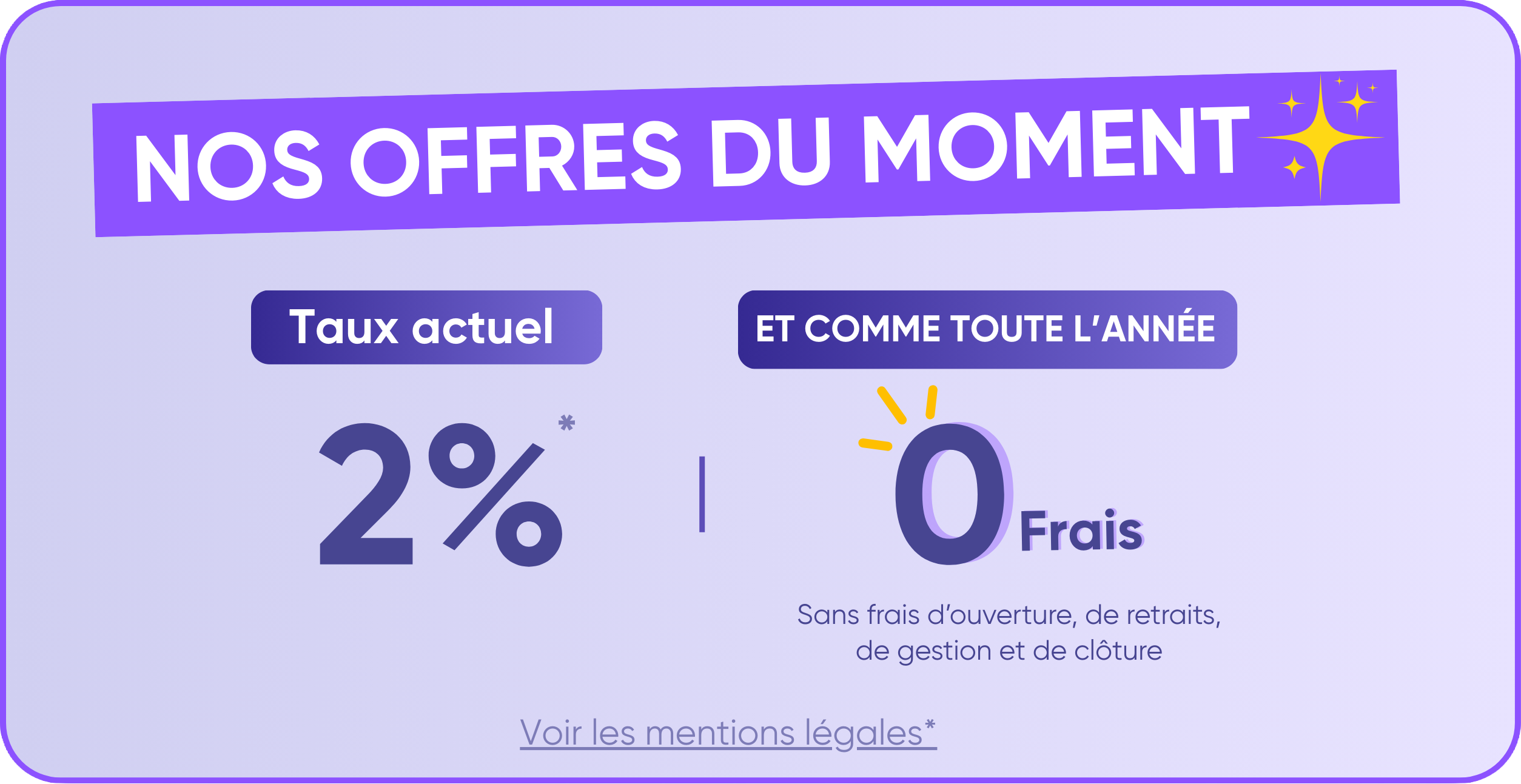

Conditions de l’offre Livret d’épargne DISTINGO – taux standard

* Le taux nominal annuel brut en vigueur est de 2%, susceptible de variations. Les taux bruts sont exprimés avant prélèvements sociaux et fiscaux. Les intérêts sont calculés selon la règle des quinzaines.

Le Livret d’épargne DISTINGO est réservé aux personnes physiques, capables et fiscalement domiciliées en France.

Voir toutes les conditions dans la Notice d’Information Précontractuelle, les Conditions Générales de DISTINGO Bank et celles du Livret d’épargne DISTINGO disponibles sur le site.

DISTINGO Bank, marque de Banque Stellantis France, SA au capital de 144.842.528 € – RCS Versailles 652 034 638 – Siège social : 43 Rue Jean-Pierre Timbaud 78300 POISSY.